(SANTIAGO RENTERÍA NOLASCO. EL ECONOMISTA)

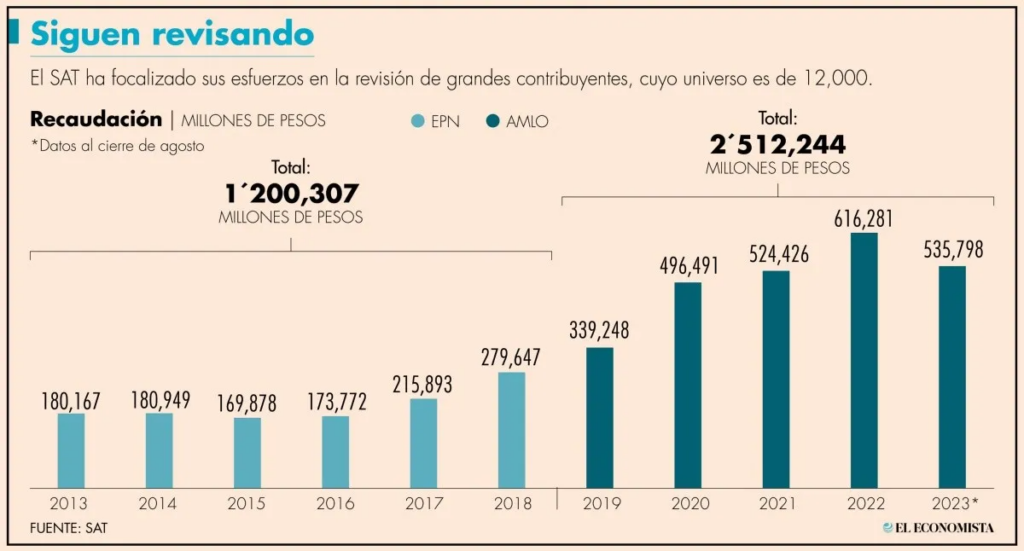

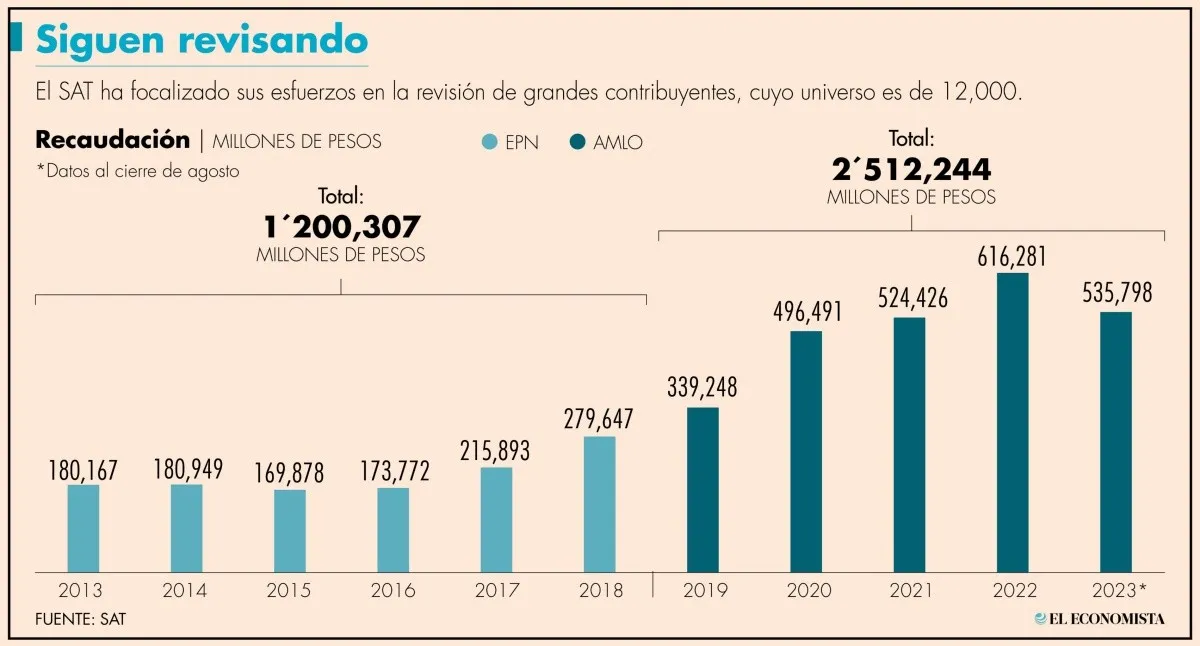

Desde el 2019 y hasta agosto del 2023, el Servicio de Administración Tributaria (SAT) ha recaudado 2 billones 512,244 millones de pesos mediante auditorías y el programa de eficiencia recaudatoria, esto es más del doble que lo obtenido en todo el sexenio de Enrique Peña Nieto, de acuerdo con información preliminar.

Entre el 2013 y el 2018, el gobierno federal cobró 1 billón 200,307 millones de pesos a través de la también llamada recaudación secundaria.

La recaudación por auditorías y por el programa de eficiencia recaudatoria permiten al fisco obtener recursos sin la necesidad de implementar acciones judiciales.

El monto alcanzado en la recaudación secundaria por la actual administración se ha logrado, parcialmente, por la implementación del Plan Maestro de Fiscalización y Recaudación del SAT.

Jorge Cano, analista de finanzas públicas en México Evalúa, comentó a este espacio que mejorar la recaudación secundaria ha sido uno de los mayores logros de la actual administración y ello le ha permitido evitar la discusión de una reforma fiscal profunda.

Nosotros creemos que es importante mantener los actos de fiscalización, pero evidentemente se ha dejado de lado esta forma tan importante de recaudación a personas físicas que no sólo son informales, también hay pequeños profesionistas (…) No es la panacea (la recaudación secundaria) para solventar las necesidades de financiamiento de México”, dijo Cano.

El integrante de México Evalúa comentó que gran parte del cobro de impuestos vía auditorías está dirigido principalmente a los grandes contribuyentes. Este sector apenas representa 0.02% del padrón.

Así, del 2019 a agosto del 2023, el Servicio de Administración Tributaria ha cobrado 947,545 millones de pesos sólo a grandes contribuyentes, mediante auditorías, esto es casi el doble que los 501,133 millones de pesos cobrados en el sexenio anterior.

En 2022, cuando el SAT estaba dirigido por Raquel Buenrostro Sánchez, se explicó que no hacía falta realizar una reforma fiscal en esta administración porque aún se pueden cobrar impuestos a grandes contribuyentes mediante auditorías.

En ese momento se informó que el SAT ya había revisado a 3,000 grandes firmas con lo cual faltaban 9,000 de un universo de 12,000 grandes contribuyentes.

Facturación electrónica es otra herramienta

Laura Grajeda Trejo, presidenta del Instituto Mexicano de Contadores Públicos (IMCP), declaró a este medio que la facturación electrónica es una herramienta que ha ayudado a incrementar el monto de la recaudación secundaria en este sexenio.

La presidenta del IMCP explicó que el Comprobante Fiscal Digital por Internet (CFDI o factura) ha contribuido a que los contribuyentes declaren el ingreso real porque el SAT tiene ya la capacidad para poder conciliar lo que se está declarando contra la misma emisión de las facturas.

De hecho, una acción de fiscalización del Plan Maestro del Servicio de Administración Tributaria es realizar un “análisis y programación de partidas atípicas de ingresos y gastos”.

“Ha habido un avance importante y esta facturación electrónica trajo un avance significativo”, afirmó Grajeda Trejo.

Grajeda declaró que en estos cinco años del actual gobierno se ha combatido a las empresas factureras, a las devoluciones de Impuesto al Valor Agregado a empresas fantasma y se ha puesto orden a “prácticas nada éticas de empresas que realizaban operaciones inexistentes”. Sin embargo, el gobierno aún tiene que hacer más contra el comercio informal, que todavía existe.

“Somos 130 millones de mexicanos y el padrón de contribuyentes activos no supera los 60 millones. Muchos de ellos no pagan impuestos porque aún tienen los mecanismos para no deducir una factura electrónica, entonces la supervisión y la vigilancia debería de extenderse para aquellas personas que están dadas de alta pero que siguen presentando sus declaraciones en ceros o aquellos empleadores que por alguna razón no están realizando el pago de contribución social”, sostuvo.

Plan Maestro se ha modificado

Desde su primera publicación, en el 2019, el Plan Maestro ha venido evolucionando para que el SAT pueda combatir la evasión y elusión fiscal en diferentes sectores y actividades económicas.

Para este año, el Plan Maestro incluye, por primera vez, a la Administración General de Recaudación, a la de Grandes Contribuyentes, a la Auditoría Fiscal Federal y a la Auditoría de Comercio Exterior.

Así, se establecieron acciones de fiscalización enfocadas al combate de esquemas que involucran a empresas “factureras y nomineras”, análisis profundos de partidas atípicas de ingresos y gastos, fortalecimiento a revisiones de operaciones de comercio exterior, principalmente en importaciones temporales y verificación de origen.